Assunto: Proposta de lei intitulada «Aprova o Regulamento do Imposto sobre Veículos Motorizados».

I - Introdução

O Governo da Região Administrativa Especial de Macau (RAEM) apresentou, no dia 28 de Março de 2002, a proposta de lei intitulada «Aprova o Regulamento do Imposto sobre Veículos Motorizados», a qual foi admitida pelo Vice- Presidente da Assembleia Legislativa no dia 1 de Abril de 2002, nos termos regimentais.

A proposta de lei foi aprovada, na generalidade, em reunião plenária realizada no dia 11 de Abril de 2002 e, na mesma data, distribuída a esta Comissão para efeitos de exame e emissão de parecer.

A Comissão reuniu nos dias 17, 22, 24 e 30 de Abril, 2 e 21 de Maio, tendo contado com a presença e a colaboração de representantes do Governo em duas dessas reuniões.

Dessa colaboração resultou a apresentação, em 17 de Maio de 2002, de uma nova versão da proposta de lei que, em parte, reflecte as opiniões expressas no seio da Comissão. Ao longo do presente Parecer, as referências aos artigos serão feitas com base na nova versão da proposta de lei, excepto quando seja conveniente fazer referência à versão inicial de proposta de lei, como tal devidamente identificada.

II – Apresentação

Nos termos da Nota justificativa que acompanha a proposta de lei, «o Regulamento do Imposto sobre Veículos Motorizados (...) constitui-se como a cédula tributária que mais permite a fraude e evasão fiscais, quer em número de casos quer no valor do imposto que todos os anos não é arrecado nos cofres públicos», razão pela qual tal Regulamento «não satisfaz a administração fiscal».

A tomada de consciência da dimensão do problema levou a que fossem equacionadas «diversas formas de combate a fenómenos de fuga fiscal (...) e que passaram por alterações a procedimentos administrativos e acções inspectivas sistemáticas». Ainda assim, a fuga e evasão fiscais não conseguiram ser debeladas, o que justifica a apresentação da presente proposta de lei.

Ainda nos termos da Nota Justificativa, o Governo ouviu a Associação dos Importadores de Veículos Automóveis, «que deu a sua concordância à Proposta de Lei».

III – Apreciação genérica

1. O sistema fiscal de Macau consagra um modelo dualista de tributação dos veículos motorizados, incidindo sobre este tipo de bens dois impostos: o Imposto sobre Veículos Motorizados - imposto de prestação única, devido aquando da introdução do bem no consumo; e o Imposto de Circulação - imposto de prestação periódica, devido anualmente, que constitui uma contrapartida aos efeitos nefastos provenientes da circulação dos veículos, tais como o desgaste das vias públicas, o congestionamento rodoviário, a poluição sonora e atmosférica, entre outros.

A Assembleia Legislativa é agora chamada a intervir quanto ao regime jurídico do Imposto sobre Veículos Motorizados, aprovado pela Lei n.º 20/96/M, de 19 de Agosto, com as alterações introduzidas pela Lei n.º 7/98/M, de 24 de Agosto, e pela Lei n.º 1/99/M, de 19 de Abril.

Até 1996, os veículos motorizados eram tributados em sede de Imposto de Consumo, sendo considerado como facto gerador do imposto (facto tributário) o acto de importação do veículo e sendo a matéria colectável calculada com base no preço CIF/Macau (critério ad valorem). Com a aprovação da Lei n.º 20/96/M, de 19 de Agosto, pretendeu-se «destacar, dada a sua natureza e importância, a tributação de actos transmissivos de veículos motorizados, autonomizando-a do Imposto de Consumo; e criar um novo sistema tributário, assente nos pressupostos de combate à evasão e fraude fiscais (Parecer da Comissão de Economia e Finanças Públicas n.º 8/V/96)», tendo sido deslocado o facto gerador do imposto do acto de importação para o acto de transmissão para o consumidor final, em virtude do que, a base tributável passou a ser o preço de venda ao público, em vez do valor CIF/Macau (Exposição de Motivos da proposta de lei n.º 12/V/95 que levou à aprovação da Lei n.º 20/96/M, de 19 de Agosto).

Quando o proponente da legislação de 1996 autonomizou a tributação dos veículos motorizados da tributação dos restantes bens, fê-lo «não só porque a natureza da respectiva despesa é diferente (bens duradouros versus bens de consumo imediato), mas também porque o excesso de veículos em circulação pode causar externalidades negativas sobre toda a população, o que poderá justificar a adopção de medidas de política específicas, mormente de natureza fiscal (idem)».

Por outro lado, uma das principais razões que levou à aprovação da Lei n.º 20/96/M, de 19 de Agosto, a par de outras como a clareza, simplicidade, eficácia, equidade e modernização do sistema fiscal, foi o combate à evasão fiscal, à qual não era «possível dar adequada resposta, face às limitações que as regras relativas à determinação da matéria colectável e a liquidação do imposto impõem (ibidem)».

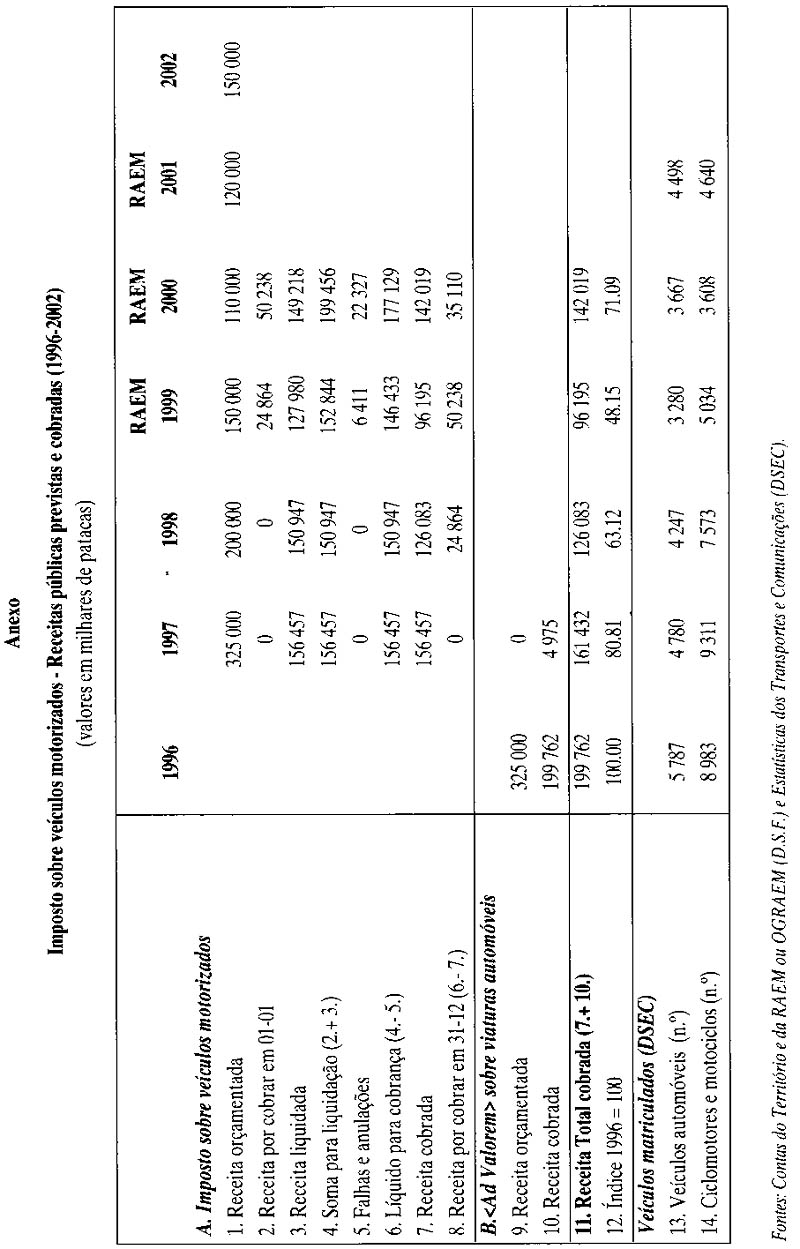

A Lei n.º 20/96/M, de 19 de Agosto, mostrou não ser capaz de responder cabalmente a este problema, mesmo após duas alterações legislativas, feitas em menos de três anos após a sua entrada em vigor e que tiveram como fundamento o aperfeiçoamento das regras de combate à evasão e fraude fiscais (vd. Parecer da Comissão de Economia e Finanças Públicas n.º 7/98, referente ao projecto de lei que conduziu à aprovação da Lei n.º 7/98/M, de 24 de Agosto, e Parecer da Comissão de Administração e Segurança n.º 1/99, referente ao projecto de lei n.º 6/VI/98, que conduziu à aprovação da Lei n.º 1/99/M, de 19 de Abril). As regras que, em 1996, se pensava poderem combater a fuga a este imposto, tais como a determinação da matéria colectável com base no preço de venda ao público, revelaram-se como sendo tão ou mais permissivas que as regras até então em vigor, o que leva a que o actual Imposto sobre os Veículos Motorizados seja descrito pelo proponente da iniciativa legislativa em apreço, tal como anteriormente referido, como «a cédula tributária que mais permite a fraude e evasão fiscais, quer em número de casos, quer no valor do imposto que todos os anos não é arrecadado nos cofres públicos (Nota Justificativa)». Espelho desta situação é o facto de, entre 1997 e 2000, a receita fiscal cobrada em sede de Imposto sobre Veículos Motorizados corresponder tão-só a 66,3% da receita orçamentada (vd. Anexo ao presente Parecer).

A Comissão considera tal situação inaceitável, quer do ponto de vista dos interesses patrimoniais da Região Administrativa Especial de Macau, quer do ponto de vista da justiça e equidade fiscais. Razão pela qual acolhe como bons os esforços feitos para repor tais valores no sistema fiscal de Macau.

Relativamente ao tributo em causa, tal esforço passa sobretudo pelo aperfeiçoamento dos procedimentos administrativos, com particular destaque para a medida de natureza procedimental, de carácter preventivo, constante do n.º 2 do artigo 21º, e por novas regras relativas à matéria colectável. No entanto, a Comissão considera que o esforço ora empreendido deve ser enquadrado numa política legislativa que revele o alto grau de censurabilidade de comportamentos evasivos das obrigações tributárias, em violação do dever legal - mas também cívico - de pagamento de impostos.

Quanto à fraude fiscal e à evasão fiscal ilícita - comportamentos ilícitos que visam a não liquidação, entrega ou pagamento da prestação tributária ou a obtenção indevida de benefícios fiscais - a Comissão entende dever ser estudada a possibilidade de introdução no ordenamento fiscal de Macau de normas gerais que criminalizem as condutas ilícitas mais graves e de um regime geral das infracções fiscais.

Quanto à evasão fiscal lícita - comportamento lícito que, dentro das possibilidades que a lei fiscal confere, visa a diminuição do esforço fiscal do contribuinte - a Comissão considera que deve ser continuado e aprofundado o esforço de modernização do sistema fiscal de Macau que, por certo, passará pela

aprovação de uma lei processual fiscal, actualmente em fase de preparação.

Em ambos os casos, na certeza de que um sistema fiscal tido como justo pelos seus destinatários é mais susceptível de provocar uma adesão espontânea aos deveres legais e menos propiciadora de fenómenos de fraude e evasão fiscais.

2. Em sede de apreciação genérica da proposta de lei, há que analisar as principais linhas de força das opções político-legislativas que lhe estão subjacentes, nomeadamente:

- em termos formais, a criação de um regime jurídico novo, em vez da introdução de alterações ao regime vigente;

- as normas de incidência;

- o regime de isenções;

- a forma de determinação da matéria colectável;

- o nível de tributação e a forma de aplicação das taxas de imposto;

- o tratamento fiscal dos consumidores; e

- as garantias dos contribuintes.

2.1. A presente iniciativa legislativa adopta grande parte da lei vigente, quer ao nível das opções de política fiscal, quer ao nível da redacção. No entanto, optou-se por propor a revogação do regime anterior e a aprovação de um regime novo, dado que da proposta de lei constam alguns aspectos que «alteram substancialmente o funcionamento da actual lei», nomeadamente a fixação do preço fiscal e a necessidade de pagamento do imposto em momento prévio à atribuição de matrícula de circulação, tal como foi referido pelo Director dos Serviços de Finanças no Plenário de 11 de Abril de 2002, para apresentação e discussão na generalidade da presente proposta de lei.

A Comissão acolhe a opção feita quanto à forma da intervenção legislativa. A existência de um diploma único que reuna a globalidade do regime jurídico referente ao imposto sobre veículos motorizados propicia uma maior certeza jurídica e facilita a aplicação e o conhecimento da lei pelos seus destinatários. No entanto, a Comissão considera que não foram retiradas todas as consequências dessa opção, mostrando-se o texto da proposta de lei com algumas deficiências decorrentes do facto notório de se ter tentado alterar o menos possível o texto actualmente em vigor. Com o aditamento de novos artigos, a supressão de outros ou o enxerto de normas em artigos existentes, o diploma adquiriu, em alguns aspectos, uma certa incoerência formal e sistemática.

A Comissão, em sede de apreciação na especialidade, em colaboração estreita com o proponente, tentou ultrapassar tais deficiências, como se dará conta na parte IV do presente Parecer.

2.2. As regras de incidência não sofreram grandes alterações quando comparadas com as actualmente em vigor.

Ao nível da incidência real, ou seja, que factos dão origem à obrigação de imposto, pretende-se tributar a introdução em circulação de veículos motorizados novos, sendo estes entendidos como os automóveis ligeiros, pesados, de passageiros, de mercadorias, mistos, tractores e veículos articulados, bem como os motociclos e ciclomotores, tal como definidos no Código da Estrada.

Assim, o facto tributário típico é a transmissão de veículos motorizados novos para o consumidor [alínea 1) do artigo 2.º]. Dado poderem existir situações em que o facto transmissivo não é susceptível de originar a obrigação de imposto, ou porque é feito fora da Região Administrativa Especial de Macau ou porque, de facto não existe, havendo apenas a afectação de um veículo a um uso particular, a proposta de lei prevê dois outros tipos de facto tributário: a importação de veículo motorizado novo para uso do próprio importador e a afectação de veículo motorizado novo para uso próprio efectuada pelos agentes económicos intervenientes no circuito de comercialização [alíneas 2) e 3) do artigo 2.º]. Ficam, assim, previstas as diversas situações de introdução na circulação de veículos motorizados novos. Consequentemente, os actos transmissivos de veículos que não sejam novos não estão sujeitos a tributação, entendendo-se como "novos", os veículos que não tiveram uso anterior.

A Comissão acolhe a manutenção da incidência do imposto sobre a introdução do veículo novo em circulação.

As regras de incidência real propostas, idênticas às vigentes desde 1996, aproximam este imposto de um verdadeiro imposto de registo, podendo haver vantagens ao nível da simplificação do respectivo regime jurídico e tratamento administrativo se o facto tributário fosse o acto de registo ou de matrícula de veículos novos. No entanto, a Comissão considera não ser oportuno, nesta sede e neste momento, proceder à alteração da lógica de todo o imposto.

Ao nível da incidência pessoal, ou seja, sobre quem recai a obrigação tributária, identificam-se quatro núcleos de sujeitos passivos:

1) quem transmite o veículo [alínea 1) do artigo 3.º];

2) quem passa a usar o veículo ou o importa directamente [alíneas 2) e 3) do artigo 3.º];

3) quem, beneficiando de isenção, não cumpra os respectivos requisitos de atribuição [alíneas 5) e 6) do artigo 3.º];

4) quem, de forma indevida, faça constar a liquidação do imposto de qualquer documento [alínea 4) do artigo 3.º].

Destes quatro casos, o mais comum será, sem dúvida, o da alínea 1) - o transmitente - que corresponde ao facto tributário previsto na alínea 1) do artigo 2.º. A Comissão tem consciência de que tal previsão origina uma situação em que o sujeito passivo de direito é diferente do sujeito passivo de facto. Ou seja, se para a lei fiscal quem tem a obrigação tributária é o vendedor do veículo, na prática quem vai suportar o sacrifício fiscal é o comprador, num processo tecnicamente apelidado de repercussão.

2.3. Os benefícios fiscais são um instrumento útil para a prossecução de diferentes políticas sectoriais, tais como as da saúde, de educação, de transportes, de assuntos sociais, de ambiente, entre outras.

Também ao nível das isenções, as grandes opções foram feitas aquando da feitura da lei actualmente em vigor e, por permanecerem válidas, são agora mantidas no essencial.

Quanto às isenções pessoais, da comparação do texto da proposta de lei (artigo 5.º) com o texto da lei vigente, verificam-se as seguintes diferenças:

- restrição da isenção às entidades consulares acreditadas na Região Administrativa Especial de Macau, deixando a lei de prever a isenção para as entidades diplomáticas [alínea 2)];

- inclusão das instituições do Governo Popular Central da República Popular da China estabelecidas em Macau [alínea 3)];

- restrição do âmbito da isenção atribuída por contrato de concessão, passando a exigir-se que se trate de concessão de serviços públicos [alínea 8)];

- eliminação da isenção atribuída a entidades, associações ou institutos religiosos, para satisfação dos seus fins.

A Comissão acolhe as alterações introduzidas no elenco das isenções pessoais que, decorrem, em grande medida, da nova realidade político-constitucional de Macau.

Em particular quanto à eliminação da isenção atribuída a entidades, associações ou institutos religiosos, a Comissão é de parecer de que tal se justifica, tendo em conta a necessidade de reforço da separação entre o poder público e as entidades religiosas, quaisquer que sejam as religiões em causa, de acordo com o espírito subjacente à Lei n.º 5/98/M, de 3 de Agosto - Lei da Liberdade de Religião e de Culto.

Relativamente às isenções reais, o elenco constante da proposta de lei é idêntico ao da lei vigente. O proponente considerou adequado, contudo, isentar as transmissões de veículos destinados ao transporte de valores, em que sejam adquirentes empresas de segurança que se encontrem devidamente inscritas, para efeitos fiscais, nesse ramo de actividade [alínea 11) do n.º 1 do artigo 6.º]. Tal opção foi feita tendo em consideração a similitude de situações com os veículos destinados ao transporte exclusivo de carga, devendo ambos os tipos de veículos ter o mesmo tratamento fiscal em sede do imposto em análise.

Uma segunda inovação ao nível das isenções reais foi a consagração da isenção das transmissões de veículos motorizados novos que utilizem exclusivamente energias alternativas aos combustíveis derivados do petróleo (n.º 2 do artigo 6.º). Do amplo debate havido a este propósito no seio da Comissão, em colaboração com o proponente, resultou a inserção desta norma, inexistente no texto inicial da proposta de lei, pretendendo-se com ela utilizar a política fiscal para consecução de objectivos ambientais. Esta medida, ainda que possa ter natureza essencialmente simbólica, não deixa de ser um instrumento de política fiscal ambiental de incentivo à utilização de veículos não poluentes. Este aspecto é particularmente relevante em Macau, dadas as suas características essencialmente urbanas, com alta densidade populacional e alta taxa de circulação de veículos. De facto, «o elevado número de veículos em circulação, com tendência para aumentar (com particular revelo para veículos de duas rodas, motociclos e ciclomotores), possui inquestionáveis impactes ambientais, nomeadamente ao nível da poluição atmosférica e do ruído. Para melhorar a eco-eficiência e segurança dos transportes impõe-se o recurso a instrumentos de política (...), de forma a integrar as preocupações ambientais nas políticas de transporte e prosseguir o que se poderia apelidar de uma "Mobilidade sustentada" (3.º Relatório do Estado do Ambiente de Macau - 2001, Conselho do Ambiente, Macau, pp. 68-69)». A política fiscal ambiental serve, pois, como um instrumento capaz de, através da concretização de um princípio de prevenção - as actuações com efeitos imediatos ou a prazo no ambiente devem ser consideradas de forma antecipativa, reduzindo ou eliminando as causas susceptíveis de alterar a qualidade do ambiente - salvaguardar o direito que todos têm a um ambiente humano e ecologicamente equilibrado [artigo 3.º e alínea a) do artigo 4.º da Lei n.º 2/91/M, de 11 de Março - Lei de Bases do Ambiente].

2.4. Uma das grandes inovações da proposta de lei é a forma de determinação da matéria colectável, que «passa a ter por base o Preço Fiscal em detrimento do Preço de Venda ao Público. Constitui-se um Preço Fiscal com carácter de concertação entre Administração e administrados corporizada num órgão colegial denominado Comissão de Avaliação de Veículos Motorizados (Nota Justificativa)».

A proposta de lei, ao criar esta figura do Preço Fiscal - preço dos veículos motorizados novos administrativamente fixado para efeitos fiscais, independentemente do preço pelo qual esses mesmos veículos sejam efectivamente comercializados na Região Administrativa Especial de Macau segundo as regras da livre concorrência - recorre a uma ficção legal para fixar a matéria colectável, ou seja, para fixar o valor sobre o qual vão ser aplicadas as taxas do imposto. Por forma a evitar as desvantagens decorrentes do actual sistema que utiliza o preço de venda ao público declarado pelos sujeitos passivos, bastante permeável ao fenómeno da fraude fiscal, a administração fiscal pretende abstrair-se dos preços efectivamente praticados e passar a utilizar um valor de referência para efeitos fiscais, fixado por um órgão representativo dos diversos interesses em causa.

O Preço Fiscal é calculado tendo em conta diversos aspectos, não expressamente referidos no texto do articulado, mas que certamente terão em conta os valores de importação e de venda ao público praticados no mercado local. As regras constantes do artigo 14.º permitem que a Comissão de Avaliação de Veículos Motorizados, com recurso a todos os elementos de que disponham, possa encontrar um valor de referência que as partes, em concertação, considerem justo para servir de base à tributação. Após análise conjunta feita em Comissão, considerou-se não ser adequada a previsão de critérios a ponderar na determinação do Preço Fiscal, razão pela qual foi retirada tal referência do texto da proposta de lei.

Em termos genéricos, o mecanismo de fixação do Preço Fiscal, a sua revisão semestral, a possibilidade de avaliação extraordinária, entre os demais aspectos constantes do artigo 14.º da proposta de lei, apresentam-se como suficientemente flexíveis para, com o rigor necessário, poder ser encontrado um valor justo para efeitos fiscais. No entanto, a Comissão manifesta as suas reservas quanto ao modo de previsão de promoções na venda para justificar avaliações extraordinárias do Preço Fiscal. Se bem que a Comissão acolha e partilhe as preocupações manifestadas pelo Governo quanto ao controlo desta medida, que pretende introduzir alguma flexibilidade ao sistema, a Comissão considera que os termos em que o conceito de "promoções" está definido na alínea 5) do artigo 1.º pode conduzir a um tratamento desigual dos diferentes sujeitos passivos, apenas beneficiando deste regime aqueles que tenham acordos comerciais com as representações oficiais das marcas de veículos motorizados. É convicção da Comissão que as normas fiscais devem ter um certo grau de neutralidade quanto ao normal funcionamento das regras de mercado, não devendo privilegiar certos contribuintes em detrimento de outros.

O modelo de Preço Fiscal é, sem dúvida, uma originalidade que se pretende introduzir no direito fiscal local e que não tem equivalente conhecido ao nível do direito comparado. A Comissão, ciente dos problemas sentidos com os anteriores modelos de determinação da matéria colectável - valor/CIF e preço de venda ao público - considera este novo modelo como adequado. Convicta, porém, que esta será porventura a última oportunidade para dotar este imposto de um sistema justo e impermeável a fenómenos de fraude fiscal. Caso o novo modelo não se mostre apto para atingir tais objectivos, preciso será repensar todo o sistema de tributação dos veículos motorizados.

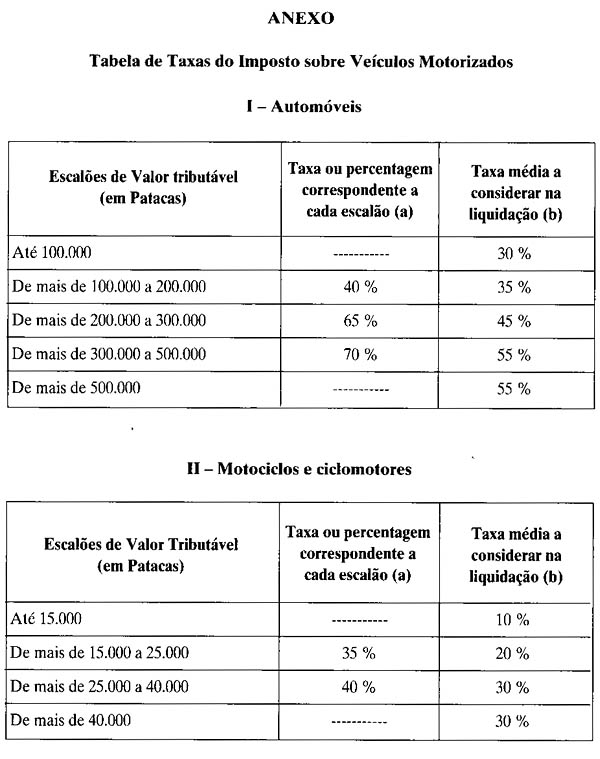

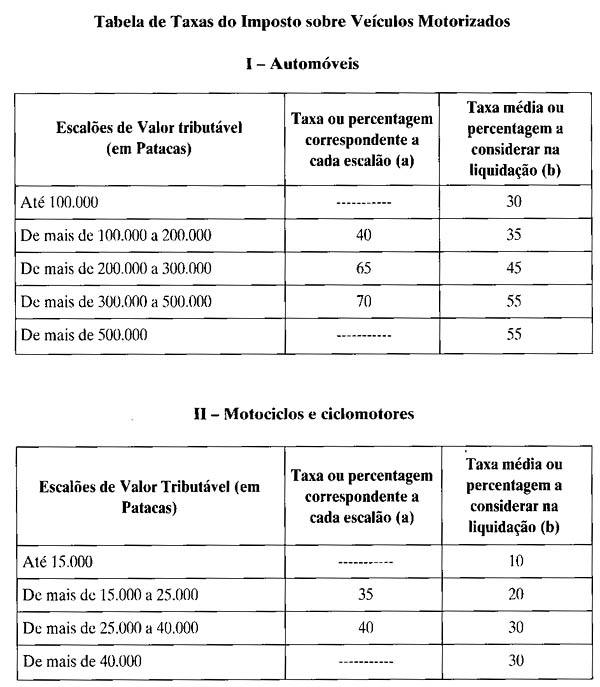

2.5. Quanto às taxas de imposto - expressões numéricas, normalmente percentuais que a lei declara aplicáveis à matéria colectável depois de determinada - e ao nível de tributação, o proponente explica na Nota Justificativa que «as taxas adquiriram um carácter progressivo considerado unanimemente como mais favorável aos contribuintes, mantendo-se em 30% o valor mais baixo e em 55% o valor mais alto a aplicar à matéria colectável para os automóveis. Nos motociclos e ciclomotores a taxa mais baixa é de 10% e a mais elevada de 30%, as quais se mantêm em relação ao diploma em vigor».

Na tributação progressiva, o sacrifício nominal é tanto mais elevado em termos percentuais quanto maior for a matéria colectável, pretendendo-se assim introduzir um mecanismo de justiça fiscal que restabeleça a igualdade económica do sacrifício fiscal.

«A técnica geralmente utilizada para garantir a progressividade é o recurso a tabelas de taxas por escalões da base tributável, o que implica que a progressividade não é contínua, mas sim discreta; assim, dentro de cada escalão da base tributável o imposto será proporcional uma vez que é aplicada a mesma taxa. No último escalão da tabela a taxa será sempre proporcional para qualquer valor da base tributável (...) (Hernâni Duarte, Os impostos - Uma abordagem económica - O sistema fiscal de Macau, Macau, 1999, pp. 27)».

A lei vigente já acolhe um regime de taxas progressivas por escalões, limitadas a partir do último escalão.

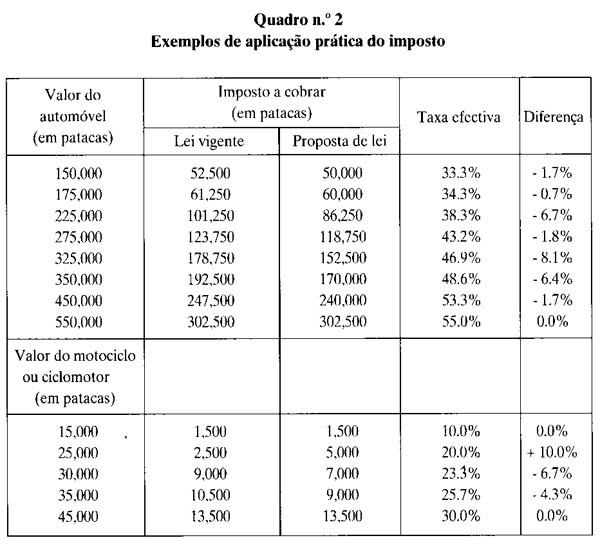

Com o método ora proposto, cuja forma de aplicação consta do n.º 2 do artigo 16.º, pretende-se atenuar as distorções existentes nos valores tributáveis próximos dos limites superiores de cada escalão, mitigando os inconvenientes da proporcionalidade existente dentro de cada escalão, reforçando a progressividade do imposto.

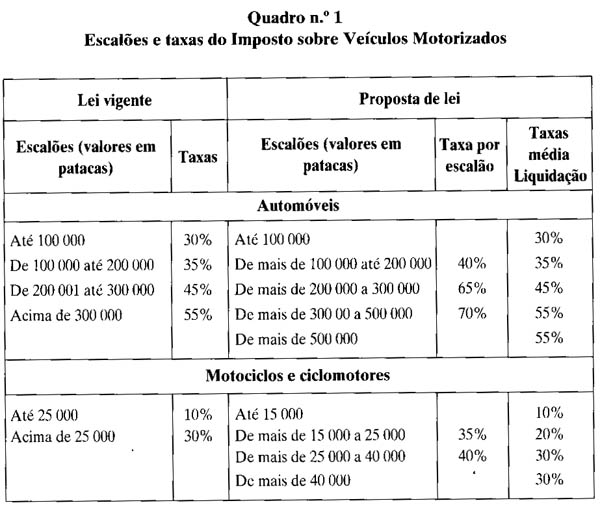

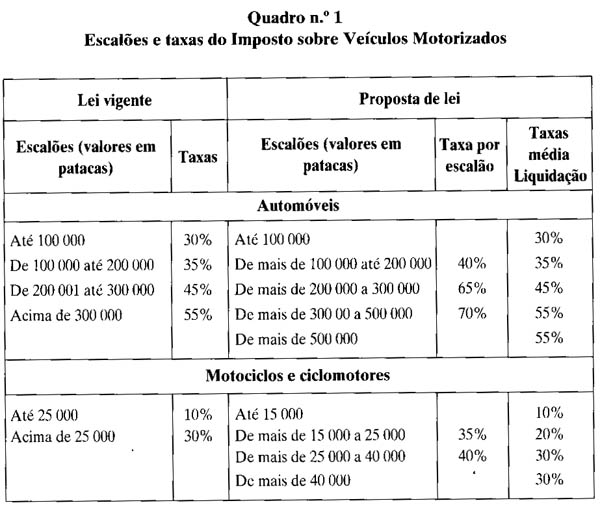

Relativamente ao nível da tributação, a opção do proponente foi no sentido de não alterar as taxas efectivas mínimas e máximas, sendo estas respectivamente de 30% e 55% para os veículos automóveis e de 10% e 30% para os motociclos e ciclomotores. No entanto, a redefinição dos escalões de valor tributável introduz alterações aos níveis de tributação, tal como se pode verificar no Quadro n.º 1.

As principais alterações introduzidas na tabela de taxas do Imposto sobre Veículos Motorizados são, para além do método de aplicação das taxas já referido, a criação do escalão de mais de 300.000 a 500.000 patacas para os veículos automóveis e a reformulação dos escalões para os motociclos e ciclomotores, passando dos actuais dois escalões, para quatro escalões.

Na generalidade, com a tabela constante da proposta de lei consegue-se uma redução do nível de tributação. No entanto, a tributação dos motociclos e ciclomotores de gama média sofrerá um agravamento, ainda que pontual, decorrente dos limites dos novos escalões, tal como se pode verificar através da análise do Quadro n.º 2.

A Comissão considera que um eventual impacto negativo nas receitas fiscais, decorrente da redução das taxas efectivas a pagar na generalidade dos casos, poderá ser largamente compensado pelo aumento das receitas fiscais decorrente da redução da fraude e evasão fiscais que se espera que ocorra com a aprovação da presente proposta de lei.

2.6. No Regulamento do Imposto sobre Veículos Motorizados, os consumidores - os adquirentes finais dos veículos motorizados novos -, têm um tratamento autónomo.

A versão inicial da proposta de lei previa a constituição dos «consumidores como responsáveis solidários pelo imposto a fim de evitar conluios na fraude e evasão fiscais (Nota Justificativa)», tal como previsto no artigo 18º dessa versão. Essa previsão pretendia dar resposta a situações de fraude, nomeadamente nas declarações de liquidação ou na escrita comercial, em que concorriam tanto o sujeito passivo, como o adquirente do veículo.

A Comissão ponderou o regime proposto e considerou ser necessário melhorá-lo.

sponsabilidade solidária implica que «cada um dos devedores responde pela prestação integral e esta a todos libera (n.º 1 do artigo 505.º do Código Civil)», tendo o devedor direito de regresso contra os condevedores quando satisfizer o direito do credor para além da parte que lhe competir. No caso do regime proposto, a responsabilidade solidária dos consumidores implicaria que a estes pudesse ser exigido o pagamento da totalidade do imposto em dívida, mesmo em situações em que o consumidor já tivesse, perante o vendedor do veículo, entregue o montante para cumprimento das obrigações fiscais, no fenómeno de repercussão já referido. Ainda que o proponente tenha oportunamente esclarecido a Comissão não se destinar tal regime a estas situações, antes devendo ser aplicado apenas em caso de provado conluio e apenas aquando da ocorrência de liquidações adicionais, o certo é que tais restrições não constavam do texto do artigo 18.º da versão inicial da proposta de lei.

Em segundo lugar, porque as situações de conluio entre vendedores e consumidores têm já tratamento adequado em sede própria, ou seja, em sede do regime sancionatório. De facto, nos termos da alínea 3) do n.º 2 do artigo 38.º, os consumidores respondem solidariamente pelo pagamento das multas, quando se prove o conluio entre aqueles e o sujeito passivo do imposto na prática da infracção.

Da análise feita em Comissão resultou a reformulação do tratamento fiscal dos consumidores. Assim, a nova versão da proposta de lei prevê no n.º 3 do artigo 18.º que os consumidores assumem uma obrigação fiscal solidária apenas quando, em liquidação oficiosa por omissões ou erros, se conclua pela existência de uma diferença entre o imposto apurado em auto-liquidação e o efectivamente devido, e tão-só quanto a esta diferença.

A Comissão e o proponente consideraram igualmente oportuno, dado o regime de responsabilidade anteriormente exposto e dado serem os consumidores quem efectivamente suporta o sacrifício económico do imposto, incluir na composição da Comissão de Avaliação de Veículos Motorizados uma representação dos interesses dos consumidores.

Assim, do conjunto das normas constantes da alínea 5) do n.º 1 do artigo 15.º, do n.º 3 do artigo 18.º, da alínea 2) do n.º 2 do artigo 24.º e da alínea 3) do n.º 2 do artigo 38.º resulta um tratamento fiscal do consumidor que não penaliza a generalidade dos adquirentes de veículos e que defende os seus interesses, sem deixar de responsabilizar, quer a nível sancionatório, quer a nível do cumprimento das obrigações, os casos em que o consumidor contribua activa ou passivamente para situações ilícitas.

2.7. Um último aspecto a analisar em sede de apreciação genérica, prende-se com as garantias dos contribuintes.

A versão inicial da proposta de lei previa a restrição da «possibilidade de reclamação e recurso aos actos que não sejam o de determinação da matéria colectável, aplicando-se, como regra geral, o Código do Procedimento Administrativo (Nota Justificativa)».

Considerando o direito de acesso aos tribunais para defesa dos direitos e interesses legalmente protegidos e considerando a necessidade de celeridade e funcionalidade do novo método de determinação da matéria colectável, a Comissão considerou adequada a previsão da possibilidade de recurso contencioso do acto administrativo de fixação do Preço Fiscal, no que foi acompanhada pelo proponente. Assim, foram introduzidas alterações ao artigo respeitante a reclamações e recursos (artigo 41.º da nova versão da proposta de lei), que foram objecto de acolhimento por parte da Comissão.

Apesar de o acto administrativo de fixação do Preço Fiscal continuar a estar excluído do regime geral de garantias constante do Código do Procedimento Administrativo, prevê-se, agora, a possibilidade de tal acto ser passível de recurso contencioso, com a natureza, finalidades e fundamentos previstos no Código de Processo Administrativo Contencioso. Simultaneamente, a bem da funcionalidade do sistema, prevê-se que tal recurso não tem efeito suspensivo, ou seja, não é susceptível de suspender os efeitos do acto recorrido, continuando o sujeito passivo a estar obrigado a efectuar a liquidação dentro do prazo legal (n.º 2 do artigo 17.º) e a ter de efectuar o pagamento para que o veículo possa ser matriculado pelo Instituto para os Assuntos Cívicos e Municipais (n.º 2 do artigo 21.º). Aliás, a norma constante do n.º 3 do artigo 41.º, relativa aos efeitos do recurso, mais não é que um afloramento do princípio geral constante do artigo 22.º do Código de Processo Administrativo Contencioso e não é inovadora no direito fiscal de Macau.

IV – Apreciação na especialidade

Para além da apreciação genérica apresentada no ponto anterior, a análise efectuada na Comissão teve como propósito, nos termos do artigo 118.º do Regimento da Assembleia Legislativa, apreciar a adequação das soluções concretas aos princípios subjacentes à proposta de lei e assegurar a perfeição técnico-jurídica das disposições legais.

Dá-se agora conta das alterações introduzidas com a nova versão da proposta de lei e os seus fundamentos:

3.1. Lei Preambular

• Artigo 4.º - Registo de veículos motorizados adquiridos com recurso a financiamento

Na versão inicial da proposta de lei, este artigo constava do Regulamento do Imposto sobre Veículos Motorizados. Dado tratar-se de uma norma de natureza registal e não de natureza fiscal, considerou-se ser mais correcta a sua inserção sistemática na lei preambular.

Quanto às normas constantes deste artigo, visam dar resposta a problemas surgidos no passado e evitar uma situação anómala segundo a qual as entidades financiadoras surgiam como proprietárias de inúmeros veículos, incluindo táxis e respectivos alvarás, sendo tal incompatível com os respectivos objectos sociais.

3.2. Regulamento do Imposto sobre Veículos Motorizados

• Artigo 1.º - Definições

A divisão do anterior artigo 1.º em dois artigos diferentes - artigo 1.º relativo a definições e artigo 2.º relativo à incidência real - deveu-se a razões de natureza sistemática. Considerou-se vantajoso reunir as definições num só artigo, não só porque o número de conceitos definidos aumentou, como também algumas dessas definições se reportam a conceitos que só surgirão em artigos posteriores.

Por outro lado, aditou-se a definição de Preço Fiscal [alínea 4)], que constava do artigo respeitante a tal matéria.

Por fim, introduziram-se pequenas alterações de redacção nas alíneas 2) e 3).

• Artigo 4.º - Momento da exigibilidade do imposto

Previu-se, na alínea 3), uma situação que era omissa - o momento da exigibilidade do imposto em casos de afectação para uso próprio efectuada pelo agente económico interveniente no circuito de comercialização -, conseguindo-se uma perfeita harmonização entre este artigo e os factos tributários previstos no artigo 2.º.

A alínea 5) sofreu uma pequena alteração de redacção que, para além de efeitos meramente linguísticos, pretende compatibilizar a sua previsão com o disposto na alínea 4) do artigo 3.º. Assim, a expressão "(...) liquidação, ainda que indevida" foi alterada para "liquidação indevida".

• Artigo 6.º - Isenções reais

Pelas razões explanadas no ponto 2.3 da parte III do presente Parecer, foi aditado um n.º 2 ao artigo das isenções reais, consagrando a isenção das transmissões de veículos motorizados novos que utilizem exclusivamente energias alternativas aos combustíveis derivados do petróleo.

• Artigo 9.º - Reconhecimento das isenções

O artigo 9.º foi sujeito a aperfeiçoamentos de natureza técnico-jurídica.

Por um lado, foi acrescentado um n.º 1 onde, pela positiva, se diz quais as isenções que carecem de reconhecimento (a mesma delimitação, pela negativa, já havia sido feita no n.º 2 do artigo 5.º).

Por outro lado, o conceito "concessão" foi substituído pelo de "reconheci-mento", dado tratar-se aqui do modo operativo da eficácia do benefício fiscal (benefícios fiscais automáticos versus benefícios fiscais dependentes de reconhecimento). No caso dos benefícios fiscais automáticos, previstos no n.º 2 do artigo 5.º, as isenções não são concedidas pela administração fiscal, mas estabelecidas directamente na lei, nascendo o direito subjectivo à isenção da simples verificação histórica dos respectivos pressupostos (Nuno Sá Gomes, Teoria Geral dos Benefícios Fiscais, Centro de Estudos Fiscais, Lisboa, 1991, pp. 132 ss). Nos demais casos, a intervenção da administração fiscal assume a natureza de reconhecimento. Razão pela qual a redacção do artigo 9.º foi alterada.

• Artigo 10.º - Procedimento

O artigo 10.º foi sujeito a pequenas alterações de redacção ou de natureza técnica, tais como remissões e alteração de terminologia de forma a conseguir a harmonização com outras normas.

Procedeu-se, ainda, a um ajustamento nos elementos identificativos dos veículos que devem ser comunicados: no n.º 4 foi eliminada a referência ao "número de motor, cilindrada e cor do veículo", por se considerar que, na maior parte dos casos, tais elementos não serem ainda conhecidos aquando do cumprimento do dever de comunicação aí previsto; no n.º 5 (bem como nos artigos 25.º e 26.º), foi aditado o Número de Identificação do Veículo (VIN - Vehicle Identification Number), por ser um elemento identificativo das características de cada veículo extremamente útil.

Apesar de não ter sofrido alteração, a previsão da existência de um parecer de organismos públicos de natureza vinculativa e emitido a pedido do particular, foi objecto de análise no seio da Comissão, não tendo sido alcançado o necessário consenso quanto à sua alteração.

• Artigo 11.º - Inspecções

Nos n.os 1 e 4 foi clarificado o âmbito de sujeição aos deveres aí consagrados, reportando-se à obrigação prevista nos n.os 2 e 3 do artigo 7.º.

• Artigo 14.º - Preço Fiscal

O artigo relativo ao Preço Fiscal sofreu uma resistematização dos seus números, pretendendo-se que a nova sequência seja mais clara e lógica, e aperfeiçoamentos na redacção.

Por outro lado, com a transferência da definição de Preço Fiscal, anteriormente constante da redacção do n.º 1, conseguiu-se fazer a fusão da parte restante do anterior n.º 1 com o n.º 2, sendo retirada a referência aos critérios para fixação do Preço Fiscal, tal como já foi explicado na parte III do presente Parecer.

• Artigo 15.º - Composição e funcionamento da Comissão de Avaliação de Veículos Motorizados

Na alínea 5) do n.º 1 foi aditada a expressão "que represente os interesses dos consumidores", pelas razões anteriormente expostas.

• Artigo 16.º - Taxas

Foi aditado um n.º 2 que contém a forma de aplicação das taxas constantes da tabela anexa ao Regulamento e que constava, na versão inicial da proposta de lei, como observações à referida tabela.

• Capítulo IV - Liquidação e cobrança

A designação do capítulo IV foi alterada de "liquidação e pagamento" para "liquidação e cobrança", por razões de ordem técnica. O termo "cobrança" abrange tanto o cumprimento voluntário da obrigação fiscal - o pagamento -, como o cumprimento coercivo - a cobrança coerciva. Dado estarem ambos os aspectos abrangidos pelas normas constantes deste capítulo, considerou-se mais rigorosa a referência a "cobrança" na designação do capítulo.

• Artigo 17.º - Liquidação

Achou-se conveniente proceder a uma separação clara entre as normas relativas à liquidação e as relativas ao pagamento e cobrança. Assim, do artigo 17.º foi retirado o n.º 4 dado tratar de uma matéria relativa ao pagamento, mais concretamente, à prova de pagamento. Essa mesma norma foi recolocada como n.º 2 do artigo 21.º, relativo ao pagamento.

• Artigo 18.º - Liquidação oficiosa

Tal como foi já referido aquando da análise do tratamento fiscal do consumidor, foi abolido o artigo que previa a responsabilidade solidária do consumidor pelo imposto não entregue (artigo 18.º da versão inicial da proposta de lei). A norma relativa à responsabilidade solidária dos consumidores, depois de reformulada, foi inserida como n.º 3 do artigo 18.º, que trata da liquidação oficiosa.

• Artigo 19.º - Caducidade do direito à liquidação

Para além de correcções de redacção, mormente na epígrafe do artigo, ao artigo 19.º foi aditada a expressão "ou da caducidade da isenção", por forma a garantir que o prazo de caducidade de 5 anos se aplique, tanto aos casos de incidência directa, como aos casos de incidência indirecta, decorrentes da extinção da isenção por caducidade.

• Artigo 21.º - Pagamento

Na estrutura do capítulo IV, relativo à liquidação e cobrança, foi sentida a necessidade de existência de um artigo que agrupasse as normas referentes ao pagamento. Foi, portanto, aditado o artigo 21.º que, no n.º 1, determina: qual o prazo para o pagamento ser efectuado, o que não constava de forma expressa da versão inicial da proposta de lei e que é de extrema importância face à norma sancionatória do pagamento intempestivo e da falta de pagamento; o local do cumprimento da obrigação tributária; a impossibilidade de pagamento quando a determinação da matéria colectável for feita com base em valor inferior ao Preço Fiscal. O n.º 2 prevê a impossibilidade de o Instituto para os Assuntos Cívicos e Municipais efectuar a matrícula provisória ou definitiva do veículo sem que seja apresentado o comprovativo de que o imposto se encontra pago ou de que beneficia de isenção.

• Artigo 30.º - Falta de liquidação ou falsas declarações

Da redacção do artigo 30.º constante da versão inicial da proposta de lei não resultava clara a delimitação do seu âmbito de aplicação face ao artigo 31.º, nomeadamente por se fazer referência à falta de pagamento na alínea 1) do artigo 30.º, quando essa mesma infracção constava do artigo seguinte. Por outro lado, surgia confusa a menção a "falta de liquidação" e a "falta de entrega da declaração de liquidação", não sendo evidente a diferença entre tais expressões. Assim, a redacção do artigo 30.º foi alterada, eliminando-se uma alínea e concentrando-se a previsão da infracção de falta de liquidação na nova alínea 1).

• Artigo 31.º - Pagamento intempestivo e falta de pagamento

Na sequência das alterações a que o artigo 30.º foi sujeito, o âmbito de aplicação do artigo 31º ficou mais claro, ficando a abranger o pagamento intempestivo, i.e. fora do prazo, e a falta de pagamento.

• Artigo 32.º - Outras infracções

O Regulamento do Imposto sobre Veículos Motorizados prevê alguns deveres, cuja violação não se encontrava sancionada na versão inicial da proposta de lei.

De forma a obviar a tal situação, foi considerada adequada a inclusão no articulado de uma norma idêntica ao artigo 34.º do regulamento aprovado pela Lei n.º 20/96/M, de 19 de Agosto. Optou-se, porém, por alterar ligeiramente a sua redacção com o objectivo de dissipar certas dúvidas quanto à generalidade da norma, dúvidas essas surgidas do facto de se estar perante regras de direito infraccional.

Crê-se que fica perfeitamente delimitável o conjunto de deveres aos quais se aplica o disposto no artigo 32.º: todos os deveres previstos no Regulamento e cuja violação não é sancionada ao abrigo dos artigos 30.º e 31.º.

• Artigo 40.º - Prescrição do procedimento e das multas

Da versão inicial da proposta de lei constava que as multas prescrevem no prazo de quatro anos contados da data de aplicação da multa. Por forma a não prejudicar o direito de cobrança das multas em caso de recurso não célere, por prescrição, e por forma a fazer a concordância entre esta norma e o regime geral das infracções administrativas, aprovado pelo Decreto-Lei n.º 52/99/M, de 4 de Outubro, a parte final do n.º 2 do artigo 40.º foi alterada para "(...) a contar da data em que a decisão sancionatória se torne inimpugnável".

• Artigo 41.º - Reclamações e recursos

O artigo 41.º foi revisto, nos termos e pelos motivos anteriormente expostos. Assim, a redacção do n.º 2 foi alterada, passando a admitir a possibilidade de recurso contencioso do acto de fixação do Preço Fiscal, e foram aditados os n.os 3 e 4, dispondo sobre os efeitos do recurso.

• Redacção

Para além dos aspectos sucintamente abordados nos pontos anteriores, a redacção da proposta de lei foi melhorada, tanto na versão em língua chinesa, como na versão em língua portuguesa, visando o seu aperfeiçoamento técnico--jurídico, sem reflexos no conteúdo substancial da mesma.

V – Conclusão

Em conclusão, apreciada e analisada a proposta de lei, a Comissão:

a) é de parecer que a proposta de lei reúne os requisitos necessários para apreciação e votação, na especialidade, pelo Plenário;

b) sugere que, na reunião plenária destinada à votação na especialidade da presente proposta de lei, o Governo se faça representar, a fim de poderem ser prestados os esclarecimentos necessários.

Macau, 23 de Maio de 2002.

A Comissão, Fong Chi Keong (Presidente) –– Ho Teng Iat –– Chow Kam Fai David –– Tsui Wai Kwan –– Chan Chak Mo –– Au Kam San.

Assunto: Proposta de Lei de alteração ao Regulamento do Imposto sobre Veículos Motorizados (RIVM) por revogação da Lei n.º 20/96/M, de 19 de Agosto, com as alterações introduzidas pelas Leis n.os 7/98/M, de 24 de Agosto e 1/99/M, de 19 de Abril.

1. Antecedentes que justificam o projecto:

Como é do conhecimento geral o Regulamento do Imposto sobre Veículos Motorizados (RIVM), aprovado e alterado pelos diplomas supra referidos, constitui-se no ordenamento jurídico da Região Administrativa Especial de Macau (RAEM) como a cédula tributária que mais permite a fraude e evasão fiscais, quer em número de casos quer no valor do imposto que todos os anos não é arrecadado nos cofres públicos.

A dimensão deste problema levou a equacionar diversas formas de combate a fenómenos de fuga fiscal - com contornos que chegaram a atingir o foro criminal - e que passaram por alterações a procedimentos administrativos e acções inspectivas sistemáticas.

Ainda assim, os resultados não podem ser qualificados como satisfatórios, especialmente se atendermos ao facto de a permissão de recurso ao meio de prova sustentado nos valores de Preço de Venda ao Público (PVP) constante das revistas da especialidade de Hong-Kong, nos exactos termos do Acórdão de Uniformização de Jurisprudência do Processo n.º 4/2001, de 4 de Julho, do Tribunal de Ultima Instância, ter levado a um muito elevado número de liquidações adicionais que atingiram um valor global de 113 240 000,00 de patacas num universo de contribuintes ainda restrito e que não ultrapassa as 20 empresas. Na prática este valor tenderá a acentuar-se.

Em suma, dúvidas não subsistem quanto a uma conclusão inevitável:

O RIVM em vigor não satisfaz a administração fiscal na medida em que permite elevados valores de fuga e evasão fiscais mas também não satisfaz os contribuintes pela incerteza causada pelas sucessivas liquidações adicionais.

Urgia, pois, apresentar a Proposta de Lei em apreço.

2. Linhas orientadoras da Proposta de Lei:

(a) Foram integralmente mantidas as normas de incidência e de isenção tributárias, tendo-se optado por introduzir mais alguns conceitos no artigo 1.º do Regulamento, em virtude de serem realidades novas para efeitos deste imposto e que, como tal, poderiam criar algumas imprecisões na aplicação da lei (conceitos de consumidores, promoções, acumulação de existências e aluguer de longa duração).

(b) Foi aclarada a forma a dar ao registo de veículos adquiridos com recurso a financiamento, por forma a reflectir a situação jurídica dos mesmos.

(c) Passou a ser permitida a venda de veículos isentos sem pagamento de imposto antes de decorrido o prazo de 5 anos, na condição de não ser alterada a finalidade desse mesmo veículo, atendendo a que a isenção concedida tem natureza real e não natureza pessoal.

(d) Mantiveram-se basicamente os procedimentos para concessão de isenções mas tornou-se vinculativo o parecer das entidades que se devem pronunciar sobre as mesmas, i. e., Direcção dos Serviços de Solos, Obras Públicas e Transportes, Direcção dos Serviços de Educação e Juventude, Instituto para os Assuntos Cívicos e Municipais e Direcção dos Serviços de Turismo.

(e) Alterou-se a determinação da matéria colectável que passa a ter por base o Preço Fiscal em detrimento do Preço de Venda ao Público. Constitui-se um Preço Fiscal com carácter de concertação entre Administração e administrados corporizada num órgão colegial denominado Comissão de Avaliação de Veículos Motorizados.

(f) As taxas adquiriram um carácter progressivo considerado unanimemente como mais favorável aos contribuintes, mantendo-se em 30% o valor mais baixo e em 55% o valor mais alto a aplicar à matéria colectável para os automóveis. Nos motociclos e ciclomotores a taxa mais baixa é de 10% e a mais elevada de 30%, as quais se mantêm em relação ao diploma em vigor.

(g) A liquidação e pagamento do imposto por valor inferior ao Preço Fiscal não é aceite pela Administração na medida em que não corresponde ao preço fixado consensualmente para efeitos fiscais.

(h) O não pagamento do imposto implica a não concessão de matrículas provisórias ou definitivas pelo Instituto para os Assuntos Cívicos e Municipais.

(i) Constituíram-se os consumidores como responsáveis solidários pelo imposto a fim de evitar conluios na fraude e evasão fiscais.

(j) Manteve-se o tipo de penalidades e o valor das multas mas adequaram-se os prazos e procedimentos ao Decreto-Lei n.º 52/99/M, de 4 de Outubro.

(l) Restringiu-se a possibilidade de reclamação e recurso aos actos que não sejam o de determinação da matéria colectável, aplicando-se, como regra geral, o Código do Procedimento Administrativo.

(m) A entrada em vigor para o novo Regulamento, que se prevê de 30 dias na lei de aprovação, visa permitir a adequação dos Serviços ao novo sistema e conferir um prazo para a primeira avaliação dos veículos que já se encontram no mercado e que terão de ser declarados por todos os sujeitos passivos. Pelo mesmo motivo a Comissão de Avaliação de Veículos Motorizados poderá ser constituída imediatamente após a publicação da lei.

3. Legislação complementar:

Despacho do Chefe do Executivo de nomeação da Comissão da Avaliação de Veículos Motorizados.

4. Entidades ouvidas sobre a Proposta de Lei:

Foi ouvida a Associação dos Importadores de Veículos Automóveis que deu a sua concordância à Proposta de Lei.

Região Administrativa Especial de Macau, aos 26 de Fevereiro de 2002.

A Assembleia Legislativa decreta, nos termos das alíneas 1) e 3) do artigo 71.º da Lei Básica da Região Administrativa Especial de Macau para valer como lei, o seguinte:

É aprovado o Regulamento do Imposto sobre Veículos Motorizados que se publica em anexo à presente lei e que dela faz parte integrante.

Os sujeitos passivos referidos na alínea 1) do artigo 2.º do Regulamento do Imposto sobre Veículos Motorizados devem entregar na Direcção dos Serviços de Finanças, no prazo de 30 dias a contar da data de entrada em vigor da presente lei, uma declaração modelo M/3, relativa a todos os veículos não transaccionados, ainda que já o tenham feito em cumprimento da obrigação decorrente do regulamento anterior.

São basicamente mantidas as isenções de pretérito concedidas ao abrigo do Regulamento do Imposto sobre Veículos Motorizados, aprovado pela Lei n.º 20//96/M, de 19 de Agosto.

É revogada a Lei n.º 20/96/M, de 19 de Agosto, a Lei n.º 7/98/M, de 24 de Agosto e a Lei n.º 1/99/M, de 19 de Abril.

1. A presente lei entra em vigor 30 dias após a data da sua publicação.

2. Sem embargo do disposto no número anterior, a Comissão de Avaliação de Veículos Motorizados pode ser constituída imediatamente após a data da publicação da presente lei.

Aprovada em de de 2002.

A Presidente da Assembleia Legislativa, Susana Chou.

Assinada em de de 2002.

Publique-se.

O Chefe do Executivo, Ho Hau Wah.

1. O imposto sobre veículos motorizados incide sobre:

1) As transmissões para o consumidor de veículos motorizados novos efectuadas na Região Administrativa Especial de Macau;

2) As importações de veículos motorizados novos, para uso próprio do importador;

3) As afectações para uso próprio de veículos motorizados novos, efectuadas pelos agentes económicos intervenientes no circuito de comercialização dos mesmos, nomeadamente vendedores, importadores e exportadores.

2. Para efeitos do disposto no presente Regulamento, consideram-se:

1) Veículos motorizados: os automóveis ligeiros, pesados, de passageiros, de mercadorias, mistos, tractores e veículos articulados, bem como os motociclos e ciclomotores, tal como definidos no Código da Estrada;

2) Transmissão: a alienação, aquisição ou transferência, por qualquer título ou de qualquer natureza, da titularidade sobre os veículos referidos na alínea anterior, por forma correspondente ao exercício do direito de propriedade;

3) Consumidores: os adquirentes finais dos veículos motorizados novos referidos na alínea 1);

4) Promoções: técnicas concertadas de venda, de acordo com procedimentos adoptados pelas representações oficiais da marca dos veículos motorizados novos, a comprovar documentalmente, que se destinem a estimular essas mesmas vendas durante um determinado período de tempo que não pode ultrapassar 2 meses para cada modelo da marca, findos os quais se aplica o Preço Fiscal;

5) Acumulação de existências: situação na qual os veículos motorizados novos se encontram para comercialização pelo mesmo sujeito passivo por período igual ou superior a 1 ano, daí resultando uma desvalorização para efeitos de venda no mercado local superior a 20% do Preço Fiscal;

6) Aluguer de longa duração: o contrato por período igual ou superior a um ano, pelo qual, mediante o pagamento de uma renda, se proporciona ao locatário o uso e fruição de veículos motorizados novos.

São sujeitos passivos do imposto as pessoas singulares e colectivas:

1) Que transmitam veículos motorizados novos para o consumidor, quer a transmissão seja efectuada no âmbito da sua actividade comercial quer seja um acto isolado;

2) Que procedam à importação de veículos motorizados novos para uso próprio;

3) Que procedam às afectações para uso próprio referidas na alínea 3) do n.º 1 do artigo 1.º;

4) Que em factura, recibo ou outro documento façam figurar, ainda que indevidamente, a liquidação do imposto sobre veículos motorizados;

5) Que, tendo sido isentas do imposto, afectem o veículo a finalidade diferente daquela que determinou a isenção ou transmitam o veículo a terceiro que lhe altere a finalidade;

6) Que, sendo beneficiários de isenção do imposto, não cumpram o disposto nos n.os 2 e 4 do artigo 7.º ou n.º 1 do artigo 11.º.

O imposto é exigível:

1) No momento da transmissão do veículo para o consumidor;

2) Na data da notificação, pela Direcção dos Serviços de Economia, da emissão da licença de importação, nos casos de importação para uso próprio;

3) No momento da afectação do veículo a finalidade diferente da que determinou a isenção ou da sua transmissão a terceiro que a altere;

4) Na data da emissão da factura, recibo ou outro documento de onde conste a liquidação, ainda que indevida, de imposto sobre os veículos motorizados.

O registo da propriedade de veículos motorizados novos objecto de contrato de locação financeira, aluguer de longa duração ou adquiridos com recurso a crédito bancário obedece às seguintes regras:

1) Quando o veículo motorizado novo esteja a ser adquirido por locação financeira ou aluguer de longa duração, deve figurar como proprietário o locador e ser averbado o título que legitima a posse do locatário, considerado, para efeitos do presente Regulamento, como consumidor;

2) Quando o veículo motorizado novo esteja a ser adquirido por recurso a crédito bancário deve figurar como proprietário o mutuário, considerado para efeitos do presente Regulamento como consumidor, e ser averbada a favor do mutuante a garantia que as partes convencionarem para o mútuo.

1. Estão isentas do imposto previsto no presente Regulamento as transmissões de veículos motorizados novos destinados ao uso exclusivo das seguintes entidades:

1) Organismos e organizações internacionais, com representação na Região Administrativa Especial de Macau e de que a mesma faça parte;

2) Representações consulares acreditadas na Região Administrativa Especial de Macau, quando haja reciprocidade de tratamento;

3) Instituições do Governo Popular Central da República Popular da China estabelecidas em Macau;

4) Assembleia Legislativa e Governo da Região Administrativa Especial de Macau;

5) Tribunais e Ministério Público da Região Administrativa Especial de Macau;

6) Serviços da Administração Pública e entidades autónomas da Região Administrativa Especial de Macau;

7) Pessoas colectivas de utilidade pública e de utilidade pública administrativa;

8) Outras entidades isentas por lei ou contrato de concessão de serviços públicos celebrado com a Região Administrativa Especial de Macau.

2. As isenções previstas nas alíneas 3), 4), 5) e 6) não carecem de autorização para produzir efeitos.

1. Beneficiam igualmente da isenção do imposto previsto neste Regulamento as seguintes transmissões de veículos motorizados novos:

1) Veículos destinados ao transporte colectivo de passageiros, de lotação não inferior a quinze lugares, com exclusão do condutor, adquiridos para uso exclusivo de empresas concessionárias de transportes colectivos;

2) Veículos destinados ao transporte colectivo de deficientes;

3) Veículos destinados ao transporte individual de deficientes com grau de incapacidade igual ou superior a 60%, desde que, no caso de automóveis ligeiros, estes sejam de modelo utilitário e cilindrada não superior a 1 600 centímetros cúbicos;

4) Veículos destinados ao transporte exclusivo de alunos de estabelecimentos de ensino, de lotação não inferior a quinze lugares, com exclusão do condutor;

5) Veículos destinados ao transporte comercial de passageiros em automóveis ligeiros, vulgarmente designados por táxis;

6) Veículos destinados ao ensino da condução;

7) Veículos destinados a utilizações técnicas específicas, desde que não sejam susceptíveis de uso para transporte de passageiros, nomeadamente prontos- -socorros, camiões de recolha de lixo, veículos de combate a incêndios, ambulâncias, automóveis-grua, automóveis-escada, betoneiras, "dumpers", empilhadoras, escavadoras e cilindros;

8) Veículos destinados ao transporte exclusivo de carga;

9) Veículos destinados ao transporte de passageiros para uso exclusivo na actividade de agências de viagens e turismo ou de empreendimentos declarados de utilidade turística, desde que o respectivo movimento o justifique;

10) Veículos destinados ao transporte de passageiros ou mercadorias exclusivamente dentro do perímetro do Aeroporto Internacional de Macau;

11) Veículos destinados ao transporte de valores, em que sejam adquirentes empresas de segurança que se encontrem devidamente inscritas, para efeitos fiscais, nesse ramo de actividade.

2. A isenção prevista na alínea 3) do n.º 1 não pode ser gozada pelo mesmo beneficiário relativamente a mais do que um veículo em cada cinco anos, salvo no caso de acidente de que resultem danos irreparáveis, de furto ou de outro motivo de força maior que conduza à perda ou destruição do veículo em circunstâncias atendíveis e devidamente comprovadas perante os serviços competentes do Instituto para os Assuntos Cívicos e Municipais.

3. Estão exceptuadas do disposto no número anterior as pessoas colectivas ou equiparadas relativamente aos veículos previstos na alínea 11) do n.º 1.

1. As isenções, com excepção da prevista na alínea 10) do n.º 1 do artigo 6.º, devem constar de uma indicação genérica no livrete do respectivo veículo.

2. As isenções previstas no n.º 1 do artigo 6.º, com excepção da alínea 3), obrigam à inscrição em pelo menos uma das línguas oficiais da Região Administrativa Especial de Macau, do nome, firma, denominação social ou logotipo do beneficiário, no exterior das partes laterais dos veículos automóveis, de forma visível e em tinta contrastante, não combustível e não removível, ocupando uma superfície não inferior a 600 cm2, se outra identificação do beneficiário ou da actividade que fundamenta a isenção não estiver já inscrita em cumprimento de outra disposição legal, regulamentar ou em cláusula constante de contrato de concessão celebrado com a Região Administrativa Especial de Macau.

3. A identificação da entidade beneficiária prevista no número anterior pode, a pedido da mesma, apresentado juntamente com o de isenção, ser substituída:

1) Pela de outra entidade, com a qual exista uma relação de empresa, desde que haja consentimento da segunda;

2) Por uma marca comercial ou logotipo que identifique a actividade da entidade isenta, desde que haja consentimento do titular.

4. As isenções previstas nas alíneas 1), 2), 4) e 9) do n.º 1 do artigo 6.º obrigam ainda à utilização de uma chapa especial de matrícula, de características semelhantes às previstas no artigo 56.º do Regulamento do Código da Estrada, sendo no entanto o respectivo fundo de cor preta e as letras, os algarismos e traços de cor amarela.

1. Os beneficiários de qualquer isenção que afectem o respectivo veículo a finalidade diferente daquela que determinou a concessão da isenção ou que o transmitam a terceiro, a qualquer título, igualmente para outra finalidade, dentro dos 5 anos seguintes à data da concessão da isenção, ficam obrigados a pagar o imposto que seria devido na data da aquisição.

2. É obrigatória a comunicação à Direcção dos Serviços de Finanças da alteração da finalidade ou transmissão para terceiro de veículos isentos, mediante a entrega da declaração modelo M/4, pelas seguintes entidades:

1) Quando ocorra transmissão da posição contratual do locatário ou mutuário previstos no artigo 4.º, e enquanto não se verificar a aquisição definitiva do veículo, pelo respectivo cessionário;

2) Pelo beneficiário da isenção nos restantes casos.

3. O disposto nos números anteriores não se aplica às isenções previstas nas alíneas 3), 4), 5) e 6) do n.º 1 do artigo 5.º.

A concessão de isenções do imposto sobre veículos motorizados é da competência do director dos Serviços de Finanças.

1. Com excepção dos casos previstos no n.º 2 do artigo 5.º, as isenções são concedidas mediante requerimento fundamentado, apresentado pelo interessado na Direcção dos Serviços de Finanças, antes da transmissão do veículo.

2. Os requerimentos das isenções previstas nas alíneas 1), 4), 5), 6), 9) e 11) do n.º 1 do artigo 6.º devem ainda ser acompanhados de parecer vinculativo emitido, conforme o caso, pela Direcção dos Serviços de Solos, Obras Públicas e Transportes, pela Direcção dos Serviços de Educação e Juventude, pelo Instituto para os Assuntos Cívicos e Municipais ou pela Direcção dos Serviços de Turismo.

3. A Direcção dos Serviços de Finanças procede à apreciação do pedido de isenção no prazo de 10 dias a contar da apresentação do requerimento.

4. Sendo o pedido deferido, é enviada notificação ao interessado e comunicação ao Instituto para os Assuntos Cívicos e Municipais, contendo o nome, firma ou denominação social do beneficiário e, se for o caso, da entidade com ele relacionada para efeitos do n.º 3 do artigo 7.º, bem como a marca, modelo, número de motor, cilindrada e cor do veículo e indicação da norma legal ao abrigo da qual foi concedida a isenção.

5. A eficácia do acto administrativo de concessão de uma isenção depende da importação efectiva do veículo para a Região Administrativa Especial de Macau e comunicação à Direcção dos Serviços de Finanças, pelo beneficiário, em impresso de modelo a aprovar, das seguintes especificações relativamente ao veículo em causa:

1) Número de licença de importação;

2) Nome ou firma do importador;

3) Espécie de veículo;

4) Marca e modelo;

5) Número de motor;

6) Cilindrada;

7) Valor, em patacas, do veículo à chegada à Região Administrativa Especial de Macau, incluindo todos os custos, vulgarmente conhecido por valor CIF (cost, insurance and freight).

6. Só após a comunicação referida no número anterior, da qual é remetida cópia ao Instituto para os Assuntos Cívicos e Municipais, podem os veículos ser por esta definitivamente matriculados.

1. No prazo de 30 dias contados da notificação do deferimento de um pedido de isenção, deve o beneficiário requerer ao Instituto para os Assuntos Cívicos e Municipais a realização de uma inspecção destinada a verificar o cumprimento do disposto nos n.os 2 e 3 do artigo 7.º.

2. O requerimento deve ser acompanhado de um esboço detalhado das inscrições previstas nos n.os 2 e 3 do artigo 7.º, com indicação das dimensões dos dizeres e das respectivas cores.

3. Verificando-se incumprimento, é o veículo sujeito a nova inspecção, de natureza extraordinária, no prazo de 15 dias, a qual é logo marcada.

4. Todos os veículos motorizados são ainda obrigatoriamente sujeitos pelo Instituto para os Assuntos Cívicos e Municipais a uma inspecção anual, nos termos e para os efeitos previstos no n.º 1.

5. O Instituto para os Assuntos Cívicos e Municipais comunica à Direcção dos Serviços de Finanças, no prazo de 5 dias contados da data em que a inspecção teve, ou devia ter tido lugar, todas as situações de incumprimento e falta de comparência.

O acto de concessão da isenção caduca quando se verifique:

1) Incumprimento da obrigação prevista no n.º 1 do artigo 11.º;

2) Incumprimento do disposto no n.º 2 do artigo 7.º até à segunda inspecção prevista no n.º 3 do artigo 11.º;

3) Não comparência a qualquer das inspecções previstas no artigo 11.º;

4) Incumprimento do disposto no n.º 2 do artigo 7.º na data da inspecção anual prevista no n.º 4 do artigo 11.º.

A matéria colectável do imposto sobre veículos motorizados é o Preço Fiscal.

1. O Preço Fiscal é o preço administrativamente fixado para efeitos fiscais pela Comissão de Avaliação de Veículos Motorizados, que para o efeito dispõe de poderes de autoridade pública para avaliação dos veículos motorizados novos, independentemente do preço pelo qual esses mesmos veículos sejam efectivamente comercializados na Região Administrativa Especial de Macau segundo as regras da livre concorrência.

2. O Preço Fiscal é fixado tendo em conta os serviços que possam ser prestados, os bens que possam ser incorporados ou os lucros na comercialização dos veículos motorizados novos.

3. Para efeitos do presente Regulamento pode a Comissão de Avaliação de Veículos Motorizados considerar como veículos motorizados novos aqueles cujo modelo já se encontre em comercialização na Região Administrativa Especial de Macau mas cujas características essenciais, designadamente motor e carroçaria, venham a ser modificadas pelo construtor da marca, sem alteração da designação do modelo.

4. O Preço Fiscal é calculado com recurso a todos os elementos de que a Comissão de Avaliação de Veículos Motorizados disponha.

5. O Preço Fiscal é fixado pela Comissão de Avaliação de Veículos Motorizados para cada marca e modelo comercializado na Região Administrativa Especial de Macau, devendo os sujeitos passivos solicitar à Comissão antes da importação, a fixação do Preço Fiscal de cada veículo motorizado novo ainda não avaliado.

6. O Preço Fiscal dos veículos que já se encontrem em comercialização na Região Administrativa Especial de Macau é revisto semestralmente pela mesma Comissão.

7. O Preço Fiscal para vigorar em cada semestre é divulgado pela Comissão com uma antecedência mínima de 15 dias junto das Associações do sector automóvel, mediante lista, e encontra-se para consulta dos sujeitos passivos na Repartição de Finanças de Macau.

8. Caso a lista a que se refere o número anterior não seja divulgada no prazo previsto, mantém-se transitoriamente em vigor o Preço Fiscal constante da lista anterior.

9. O Preço Fiscal pode ser revisto excepcionalmente a pedido prévio dos sujeitos passivos referidos na alínea 1) do artigo 2.º, mediante entrega na Direcção dos Serviços de Finanças de requerimento fundamentado e acompanhado dos meios de prova necessários, dirigido à Comissão de Avaliação de Veículos Motorizados, onde se exponham as razões que justificam a reavaliação, a qual só pode ter por fundamento promoções na venda dos veículos motorizados novos ou desvalorização extraordinária dos mesmos por acumulação de existências.

10. As avaliações do Preço Fiscal referidas no n.º 4 que ocorram após a divulgação do mesmo para determinado semestre são válidas até ao seu termo, após o que é aplicável o n.º 5.

11. O Preço Fiscal revisto nos termos do n.º 9 é válido até ao termo das promoções ou até à venda das existências.

12. As primeiras avaliações de veículos motorizados novos e as revisões semestrais determinam a matéria colectável para todos os sujeitos passivos, salvo no caso das revisões excepcionais do Preço Fiscal referidas no n.º 9 que são comunicadas aos interessados e aproveitam unicamente a estes.

1. A Comissão de Avaliação de Veículos Motorizados tem a seguinte composição:

1) O director dos Serviços de Finanças, que preside;

2) O subdirector dos Serviços de Finanças responsável pela área fiscal ou, não estando essa área delegada, uma chefia da Direcção dos Serviços de Finanças designada pelo Director;

3) Um trabalhador da Direcção dos Serviços de Finanças escolhido pelo director dos Serviços, juntamente com um substituto para as ausências do primeiro;

4) Duas individualidades de reconhecido mérito no comércio ou na indústria automóvel, juntamente com duas substitutas para as ausências das primeiras;

5) Uma individualidade de reconhecido mérito social, juntamente com uma substituta para as ausências da primeira;

6) Um representante do Instituto para os Assuntos Cívicos e Municipais, a indicar por este, juntamente com um substituto para as ausências do primeiro;

7) Um trabalhador da Direcção dos Serviços de Finanças, a indicar pelo director, que exerce as funções de secretário sem direito a voto, juntamente com um substituto para as ausências do primeiro.

2. Os membros da Comissão de Avaliação de Veículos Motorizados previstos nas alíneas 3), 4), 5), 6) e 7) do n.º 1 são nomeados, para cada ano civil, sob proposta do director dos Serviços de Finanças, por despacho do Chefe do Executivo a publicar no Boletim Oficial da Região Administrativa Especial de Macau.

3. Os membros da Comissão de Avaliação de Veículos Motorizados e o respectivo secretário auferem uma remuneração fixada anualmente por despacho do Chefe do Executivo, sob proposta do director dos Serviços de Finanças.

4. A Comissão de Avaliação de Veículos Motorizados funciona na Direcção dos Serviços de Finanças.

5. As deliberações da Comissão de Avaliação de Veículos Motorizados são tomadas por maioria simples de votos, tendo o presidente voto de qualidade.

As taxas do imposto sobre veículos motorizados são progressivas e constam da tabela anexa ao presente diploma que dele faz parte integrante.

1. A liquidação do imposto compete ao respectivo sujeito passivo.

2. A liquidação efectua-se mediante a entrega na Repartição de Finanças de Macau da declaração modelo M/4 até 15 dias contados do acto determinante da obrigação tributária, não podendo ser aceite a liquidação ou o pagamento quando se declare matéria colectável por valor inferior ao Preço Fiscal.

3. Sobre a colecta do imposto não incidem quaisquer adicionais.

4. Nenhum veículo motorizado pode circular ou ser matriculado provisória ou definitivamente no Instituto para os Assuntos Cívicos e Municipais sem que para o efeito o interessado apresente junto desta entidade o comprovativo de que o imposto sobre veículos motorizados se encontra pago.

Os consumidores respondem solidariamente com os sujeitos passivos referidos na alínea 1) do artigo 2.º pelo imposto não entregue.

1. O director dos Serviços de Finanças promove oficiosamente a liquidação sempre que verifique a falta de liquidação do imposto por parte do sujeito passivo, bem como omissões ou erros, de que haja resultado prejuízo para a Região Administrativa Especial de Macau.

2. Efectuada a liquidação oficiosa, é o sujeito passivo notificado através de impresso modelo M/6, enviado sob registo postal, para que proceda ao pagamento do imposto em falta e acrescido a que haja lugar no prazo de 15 dias.

O direito da Região Administrativa Especial de Macau à liquidação do imposto caduca decorridos 5 anos sobre a data das transmissões sujeitas a tributação.

1. Sempre que, por facto imputável ao sujeito passivo, for retardada a liquidação do imposto devido, a este acrescem juros compensatórios à taxa de juro legal.

2. O juro é contado dia a dia, desde o dia imediato ao fim do prazo em que o imposto deveria ter sido liquidado até à data em que vier a ser suprida ou corrigida a falta.

A falta de pagamento do imposto no prazo estabelecido importa a cobrança de juros de mora e de 3% de dívidas nos 60 dias imediatos ao termo do referido prazo.

Decorridos 60 dias sobre o termo do prazo referido no artigo anterior, sem que o sujeito passivo tenha entregue o imposto liquidado, os juros de mora e os 3% de dívidas, procede-se ao relaxe, sem prejuízo da aplicação das penalidades que ao caso couber.

1. A fiscalização do cumprimento das obrigações impostas pelo presente Regulamento incumbe aos funcionários da Direcção dos Serviços de Finanças credenciados para o efeito.

2. Sem prejuízo de outros deveres impostos por lei, cabe especialmente aos funcionários da fiscalização:

1) Reunir elementos pertinentes à fixação da matéria colectável;

2) Exigir dos sujeitos passivos e, quando necessário, dos consumidores a apresentação dos comprovativos dos cálculos e pagamentos efectuados;

3) Participar as infracções ao disposto no presente Regulamento e levantar os respectivos autos pela infracção verificada;

4) Comunicar superiormente, para efeitos de participação a outros serviços públicos, as infracções que a estes interessem e de que tenham conhecimento no exercício das suas funções.

3. No cumprimento dos seus deveres, os funcionários de fiscalização têm livre acesso a qualquer dependência das empresas contribuintes e a faculdade de exigir das mesmas a exibição ou remessa, inclusive por cópia, dos livros, registos e documentos relativos aos actos comerciais abrangidos pelo presente Regulamento, com observância das outras disposições legais que, para cada caso concreto, vigorem.

4. Todos os serviços públicos são obrigados, mediante pedido formal dos funcionários encarregados da aplicação do presente Regulamento, a fornecer- -lhes os elementos que sejam julgados necessários à sua acção de fiscalização.

5. Sobre a Direcção dos Serviços de Economia, o Instituto para os Assuntos Cívicos e Municipais, a Conservatória do Registo Comercial e Automóvel e o Corpo de Polícia de Segurança Pública recai um dever especial de colaboração com a Direcção dos Serviços de Finanças na fiscalização do cumprimento das obrigações estatuídas no presente Regulamento.

A Direcção dos Serviços de Economia remete à Direcção dos Serviços de Finanças, até ao fim de cada mês, em suporte digital, e relativamente a cada um dos veículos licenciados para importação definitiva no mês anterior, os seguintes elementos:

1) Número de licença de importação;

2) Nome ou firma do importador;

3) Espécie;

4) Marca;

5) Modelo;

6) Número do motor;

7) Cilindrada;

8) Valor, em patacas, do veículo à chegada à Região Administrativa Especial de Macau, incluindo todos os custos, vulgarmente conhecido por valor CIF (cost, insurance and freight);

9) País ou território de origem.

O Instituto para os Assuntos Cívicos e Municipais remete à Direcção dos Serviços de Finanças, até ao fim de cada mês, em suporte digital, e relativamente a cada um dos veículos matriculados no mês anterior, os seguintes elementos:

1) Nome do sujeito passivo do imposto;

2) Nome, firma ou denominação social do comprador;

3) Marca;

4) Modelo;

5) Número do motor;

6) Matrícula;

7) Cilindrada.

1. Todos os agentes do circuito de comercialização de veículos motorizados novos, desde a importação até à venda ao consumidor, são obrigados a entregar na Repartição de Finanças de Macau, até ao fim de cada mês, uma lista de onde constem:

1) Os veículos motorizados novos adquiridos ou importados durante o mês anterior;

2) Os veículos motorizados novos transmitidos a outros agentes económicos durante o mês anterior;

3) Os veículos motorizados novos afectados a utilização própria durante o mês anterior.

2. O cumprimento da obrigação prevista neste artigo efectua-se através da entrega da declaração modelo M/7 devidamente preenchido.

1. Nos locais de venda e de exposição de veículos motorizados é obrigatoriamente afixada, em local bem visível, uma lista dos preços de venda ao público dos veículos comercializados, discriminando o montante do imposto que sobre cada um recai.

2. Para além da lista referida no número anterior, o preço de venda ao público e o valor do respectivo imposto devem ainda ser expostos, de forma bem visível, junto de cada veículo.

As infracções ao disposto no presente Regulamento são sancionadas nos termos do presente capítulo, atendendo-se, na graduação das multas à importância do imposto devido, à culpa do infractor e à sua situação económica.

São sancionadas com uma multa de limite mínimo igual à totalidade do imposto em falta e limite máximo igual ao dobro do mesmo, mas de montante nunca inferior a 20 000 patacas:

1) A falta de liquidação ou de pagamento do imposto;

2) A falta de entrega da declaração de liquidação;

3) A falsidade nas declarações ou nos elementos e documentos da escrita comercial relativos aos veículos sujeitos a imposto.

1. A entrega do imposto fora do prazo é sancionada com a aplicação das seguintes multas:

1) Multa no valor de um décimo do imposto em falta, de montante nunca inferior a 2 500 patacas, se a entrega for efectuada nos 30 dias seguintes à data prevista no n.º 2 do artigo 17.º;

2) Multa variável entre um décimo e metade do imposto em falta, de montante nunca inferior a 5 000 patacas, se a entrega for efectuada dentro dos 15 dias posteriores ao termo do prazo estabelecido na alínea anterior.

2. A falta de entrega do imposto dentro dos prazos estabelecidos no número anterior é sancionada com a aplicação de uma multa variável entre metade e a totalidade do imposto em falta, mas de montante nunca inferior a 20 000 patacas.

1. Em caso de reincidência, as multas cominadas neste capítulo são elevadas para o dobro.

2. Considera-se reincidência a prática de qualquer infracção prevista neste Regulamento menos de um ano depois de ter sido aplicada ao infractor sanção por idêntica infracção.

1. Havendo pagamento espontâneo da multa, é o valor desta reduzido a metade.

2. Apenas se considera espontâneo o pagamento efectuado pelo infractor quando este participe a infracção ou solicite a regularização da respectiva situação tributária antes de ter dado entrada em qualquer serviço da Administração Fiscal o respectivo auto, participação ou denúncia.

1. A aplicação das multas é da competência do director dos Serviços de Finanças.

2. O despacho sancionatório, devidamente fundamentado, é notificado ao infractor no prazo de 15 dias.

As multas são aplicadas mediante processo de infracção administrativa, nos termos previstos no Decreto-Lei n.º 52/99/M, de 4 de Outubro.

1. As multas devem ser pagas no prazo de 10 dias contados da notificação do despacho sancionatório.

2. O pagamento da multa não exonera o infractor do pagamento do imposto e dos demais encargos que se mostrem devidos.

1. O pagamento das multas é da responsabilidade do infractor.

2. Respondem solidariamente pelo pagamento das multas:

1) Sendo o infractor pessoa colectiva, os directores, administradores, gerentes, membros do conselho fiscal ou liquidatários;

2) Nas infracções cometidas por procurador ou gestor de negócios, o mandante ou dono do negócio;

3) O consumidor, quando se prove o conluio entre este e o sujeito passivo do imposto de que tenha resultado infracção ao disposto no presente Regulamento.

A falta de pagamento, no prazo fixado, das multas previstas neste capítulo importa o relaxe das respectivas dívidas.

1. O procedimento por infracção administrativa prescreve no prazo de 2 anos contados da prática da infracção.

2. As multas prescrevem no prazo de 4 anos contados da data de aplicação da sanção.

1. As reclamações e recursos de actos administrativos praticados ao abrigo do presente Regulamento obedecem ao disposto no Código do Procedimento Administrativo.

2. Constitui excepção ao disposto no número anterior o acto administrativo de fixação do Preço Fiscal, o qual é insusceptível de reclamação ou recurso.

1. A Direcção dos Serviços de Finanças deve adaptar os modelos de impressos actualmente em uso ao disposto neste Regulamento e criar aqueles que se revelem necessários.